Parametrizaciones de Ingresos Brutos

De Master Solutions Wiki

Revisión a fecha de 14:53 15 jul 2021; Jldichi (Discusión | contribuciones)

Contenido |

Retenciones

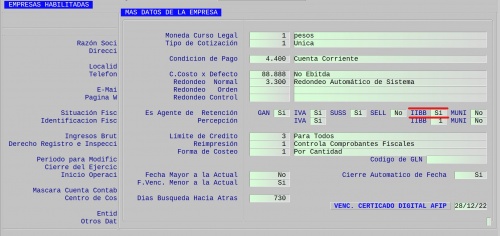

Empresas

- En la configuración de la empresa se debe activar la señal de es Agente de Retención de Ingresos Brutos.

Configuración General Empresas Empresas

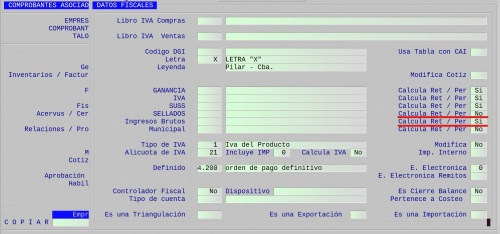

Comprobantes

- En la configuración del comprobante asociado a talonario se debe activar la señal de es calcula Retención de Ingresos Brutos.

Configuración General Configuración Comprobantes Asociados a Talonarios

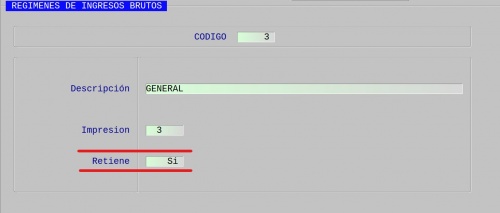

Regímenes

- En la configuración de los regímenes se debe activar la señal de es calcula Retención de Ingresos Brutos.

Configuración General Impuestos Códigos de Regímenes Regímenes de Ingresos Brutos

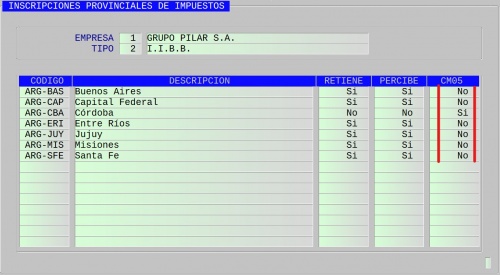

Jurisdicciones

Jurisdicciones de Empresas

- En la configuración de Impuestos se deben agregar las jurisdicciones con la que trabaja la empresa y activar la señal en las cuales se debe retener o no.

Configuración General Impuestos Impuestos Provinciales - Ingresos Brutos Jurisdicciones

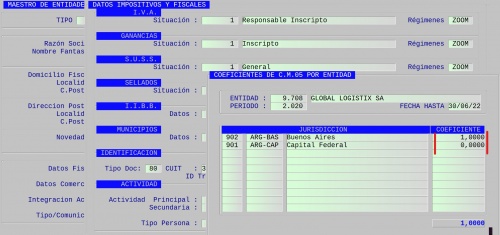

Jurisdicciones de la Entidad

- En la configuración de la entidad se deben agregar las jurisdicciones donde opera la entidad.

Compras Configuración Entidades

Determinación de la Jurisdicción

- El los comprobantes de pagos el sistema realiza una sola retención de ingresos brutos.

- La búsqueda de la jurisdicción para realizar la retención es la siguiente.

1 - Jurisdicción Fiscal de la Entidad. 2 - Jurisdicción del Lugar de Entrega del Comprobante de pago (si la entidad tiene lugares de entrega y el comprobante / talonario lo permite) 3 - En una orden de pago definitiva, sino hay un lugar de entrega en el comprobante de pago, toma la jurisdicción del comprobante aplicado (factura de compras). 4 - Si hasta el momento no se encontró una jurisdicción para retener, se hace un relacion entre las jurisdicciones de la entidad y de la empresa, la primera que cumple con la condición la selecciona.

- En esta búsqueda siempre se toma en cuenta que la jurisdicción debe esta relacionada con la empresa.

Convenio Multilateral 05

- El propósito principal es la distribución de la bases de todos los impuestos brutos, esto se hace a través de un coeficiente que se aplica sobre la alícuota a retener.

Empresas

- En las jurisdicciones de la empresa se debe activar la señal de utilizar C.M.05.

Entidades

- En las jurisdicciones de la entidad la situación de ingresos brutos debe ser Convenio Multilateral.

- Dentro de la parte impositiva se debe cargar el detalle del CM05 de la entidad.

Riesgo Fiscal

- La determinación de si una entidad (CUIT) esta en riesgo fiscal la realiza la administración de la jurisdicción correspondiente, el efecto es la configuración de una alícuota distinta a retener.

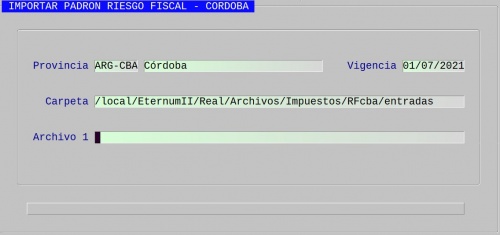

Padrón de Riesgo Fiscal

- Existe un padrón de riesgo fiscal que se debe importar al sistema, donde se determina si un CUIT esta en riesgo SI o NO a partir de una fecha.

- Este riesgo solo se debe contemplar para las jurisdicciones de Córdoba y Capital Federal.

- el Ejemplo siguiente es de la jurisdicción de Córdoba.

Contabilidad Impuestos Argentina Impuestos Provinciales Córdoba Importaciones Importación de Riesgo Fiscal - RENTAS CBA

Cálculos

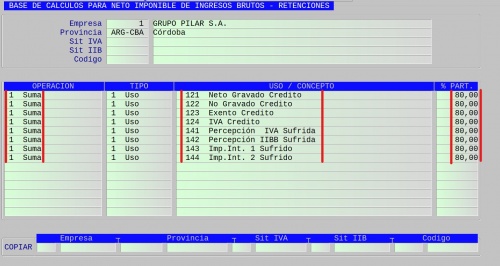

Base Imponible del Comprobante

- Es para determinar cual va a ser el monto de la base imponible del comprobante aplicado para luego realizar el calculo de la retención.

- A tener en cuenta los conceptos si suman o restan y el porcentaje de aplicación del concepto.

Configuración General Impuestos Impuestos Provinciales - Ingresos Brutos Base de Cálculos para Neto Imponible - Retenciones

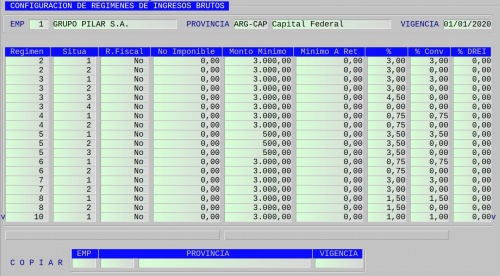

Alícuotas

- Es para determinar cual va a ser la alícuota de retención para aplicar a la base imponible de un comprobante.

- El orden de la obtención de la alícuota de retención es la siguiente

1 - Configuración de Cálculos 2 - Alícuotas en la entidad por regímenes 3 - Alícuotas por Jurisdicción y fecha de vigencia.

= Configuración de Cálculos

- Se Debe configurar con una fecha de vigencia DESDE.

- Y Se pueden combinar los siguientes conceptos para diferenciar las alícuotas.

1 - Regímenes 2 - Situaciones de Ingresos Brutos 3 - Riesgo Fiscal

- Hay dos opciones de carga para esta configuración, uno en forma vertical y otro en forma horizontal.

Configuración General Impuestos Impuestos Provinciales - Ingresos Brutos Cálculos de Regímenes Cálculos de Regímenes

Configuración General Impuestos Impuestos Provinciales - Ingresos Brutos Cálculos de Regímenes Resumen de Cálculos de Regímenes

= Regímenes de la Entidad

- en la configuración de la entidad se pueden establecer alícuotas de retenciones.

Compras Configuración Entidades

= Alícuotas por Jurisdicciones

- en la configuración de la entidad se pueden establecer alícuotas por fecha de vigencia y jurisdicciones

Compras Configuración Entidades

- la configuración se puede realizar en forma manual o hacer la importación de los archivos provistos por cada jurisdicción.

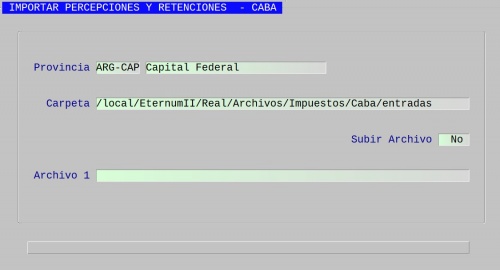

- El ejemplo provisto es de capital federal.

Contabilidad Impuestos Argentina Impuestos Provinciales Capital Importaciones Porcentajes de Percepciones y Retenciones CABA

Coeficientes

- La aplicación de los coeficientes se hace sobre el monto imponible obtenido, un coeficiente 1,000 (uno) es el 100% del imponible.

- Se determinan de la siguiente manera

1 - el coeficiente es 1,0000. 2 - el coeficiente por jurisdicciones de la entidad. 3 - el coeficiente provisto en el C.M.05.